事業承継をお考えであれば、まずは、ご相談ください(初回無料)!!

会社を次世代に安心して承継できる計画を一緒に考えましょう。

資料はクリックすると拡大します。

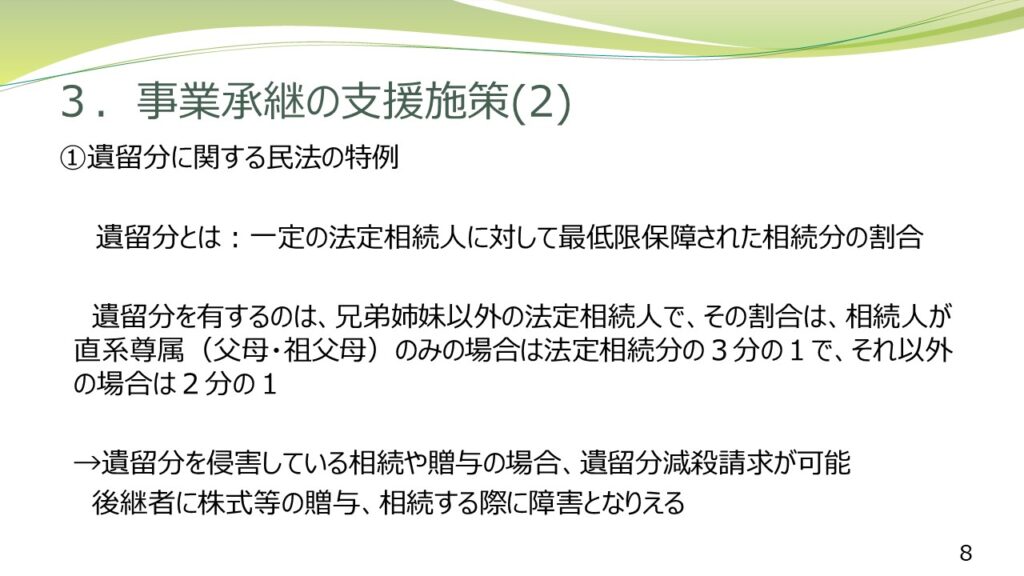

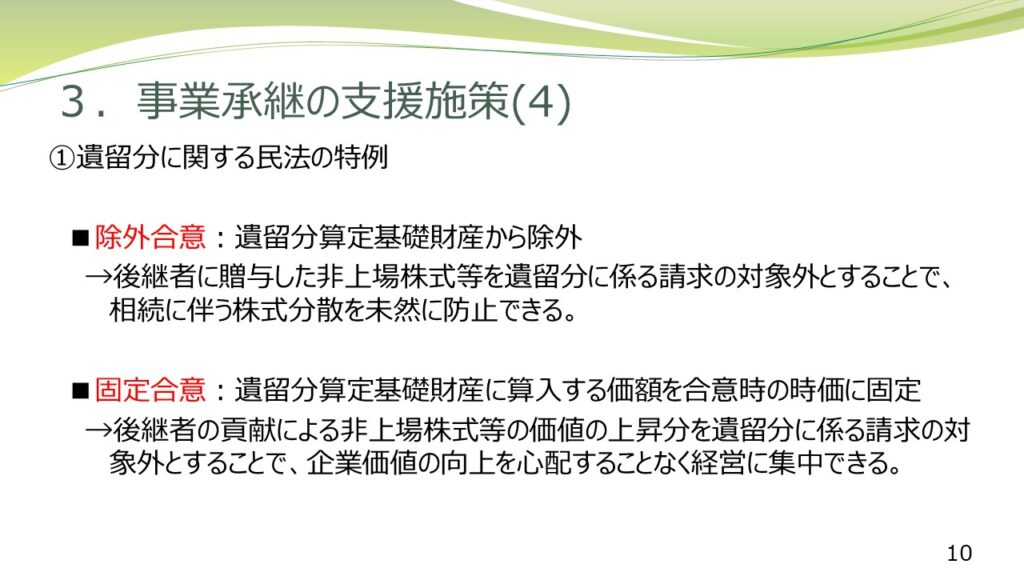

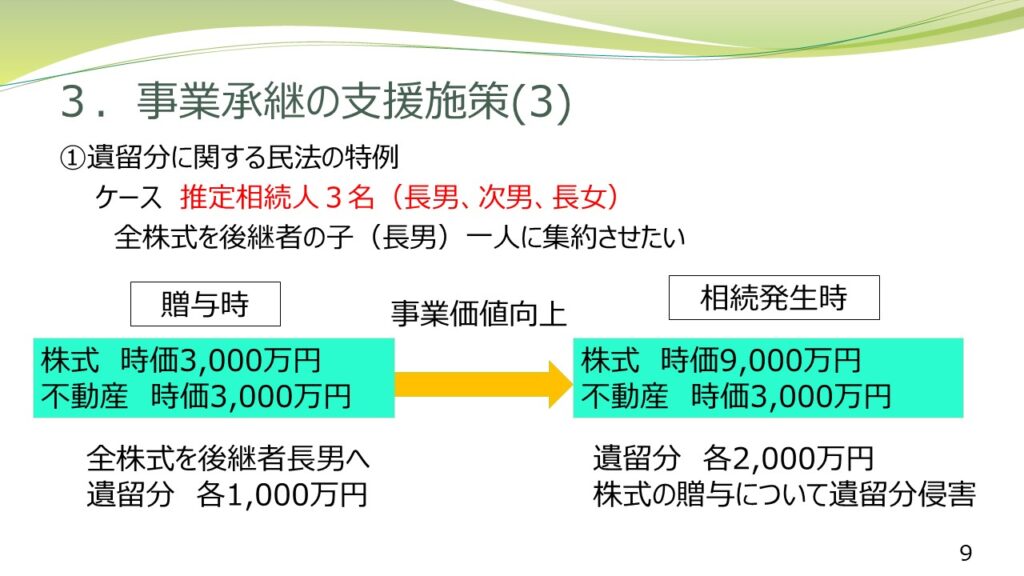

事業承継を決めて後継者一人に全株式を贈与し、贈与時には遺留分を侵害していない状態であっても、遺留分侵害の評価は相続発生時で行うため、結果的に遺留分を侵害してしまう可能性があります。

例えば、贈与時の資産が株式価値3000万円、不動産3000万円という場合で、3人の子が相続人とすると、法定相続分は各2000万円なので、その2分の1の1000万円が遺留分となりますが、後継者が事業価値を高め、その後相続が発生しますと、実際の遺留分の算定は相続時の評価をもとに行いますので、後継者が事業価値を高めて頑張った分だけ遺留分侵害が発生してしまうといった状況になってしまいます。こうなってしまうと、自らの経営手腕で企業価値を向上させても相続の際に遺留分で他の相続人へ配分しないとならないとなると、後継者による企業価値向上への意識が委縮する懸念が生じます。

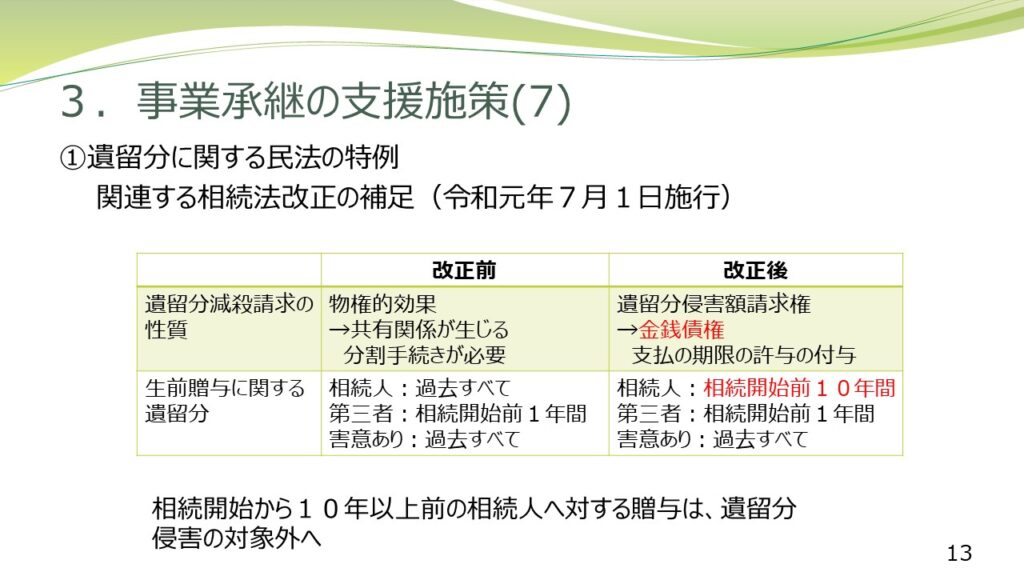

民法特例とは少し離れますが、令和元年7月1日に施行された関連する相続法の改正の補足をしておきます。

改正前においては、遺留分減殺請求がなされると、遺留分に応じた権利について受遺者との間で共有関係が生じると考えられていたため、原則、分割手続きを経ないといけなかったところ、改正後は遺留分侵害額請求権という性質に変わりまして、名前の通り、金銭債権とされ、遺留分の対象そのものではなく価額の請求によるものとされました。これは、不動産や株式など、事業用資産がばらばらにされるような事態を防ぐという要請もあったことを反映したものです。

生前贈与に関する遺留分についてですが、改正前は相続人については実務上過去の贈与すべてが相続財産の算定基礎として考慮され、第三者への贈与は相続前1年に限るというものでしたが、改正後は、相続人については相続開始前10年に限定されることになりました。

なお、いずれの場合も、贈与の双方当事者が遺留分権利者の損害について害意を持っていた場合には、過去すべての贈与が対象とされます。

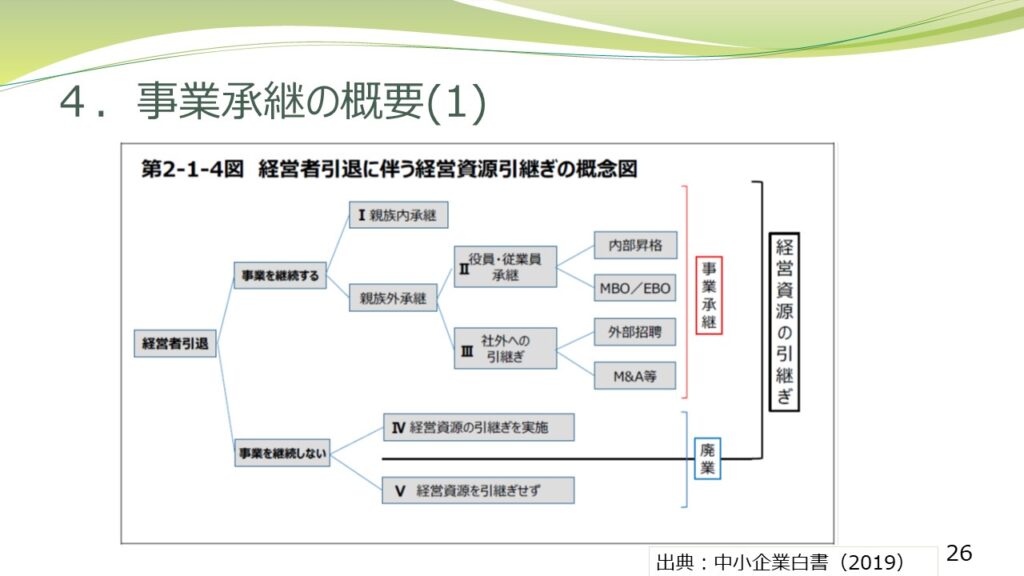

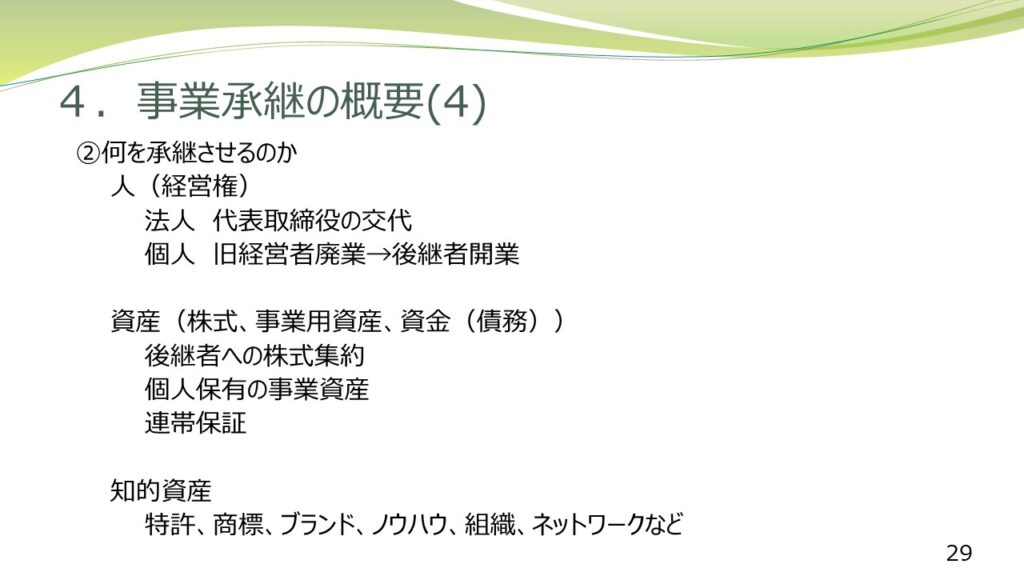

何を承継させるのか、人の承継は経営者の交代のことです。法人であれば代表者の交代、個人であれば廃業と開業となります。

資産の承継は、会社の株式、事業用資産、債務を含めた資金といったようなものです。後継者への株式の集約、個人資産を事業用資産として使用している場合の対応、経営者の連帯保証の処理なども問題となってきます。

知的資産の承継は、特許、商標、ブランド、ノウハウといった、無形財産が含まれますので、引き継ぎ方が難しいところもでてきます。

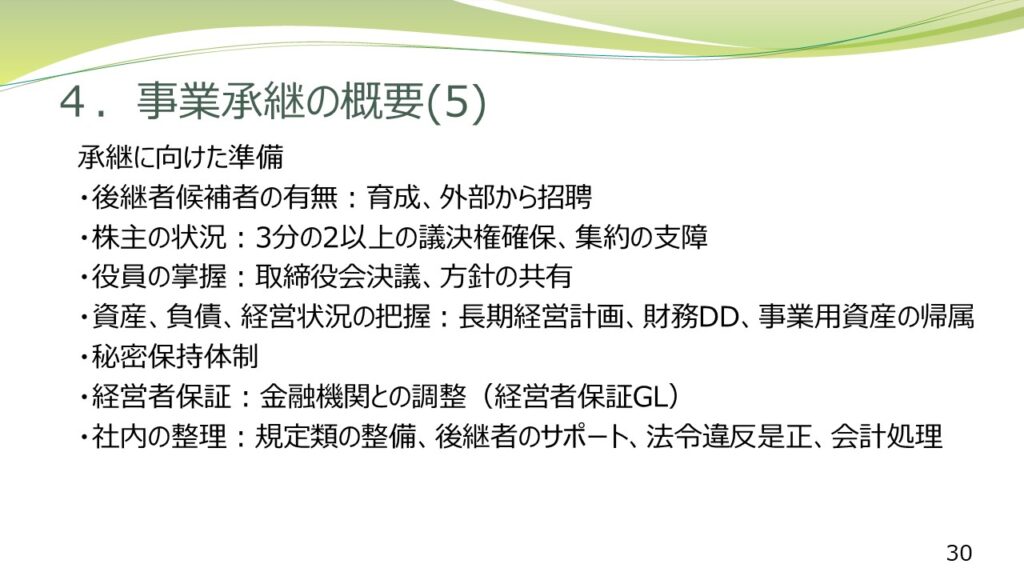

承継に向けた準備として、後継者候補が親族や社内にいるかどうかで、育成するか、外部に求めるか検討していくことになろうかと思います。

株主の状況として、法人の組織再編を念頭に入れた場合、3分の2以上の議決権行使が必要ですので、それが確保できているか、承継時の後継者への株式集約に支障がないかなど検討が必要です。

事業者の価値、承継時の対価を試算するにあたり、資産状況や経営状況を、長期計画、DDなどから把握する必要があります。また、個人と法人の資産の峻別も行っておく必要があります。個人資産で事業に不可欠なものは、事業者にて買い取るなどの処理が必要になってきます。

組織再編等、経営に大きな影響を与えかねない情報のやり取りを進めていくことになりますので、どの範囲で社内で情報を共有するのか、情報が漏れないような体制づくりも必要となります。

代表者の連帯保証がある場合、承継時の処理が問題となります。経営者保証GLに沿った対応を金融機関に求めていくことになろうかと思います。

新しい後継者に会社を引き継ぎますので、対応できる問題はそれまでに対応しておくということが必要になってきます。特に、第三者へ承継するような場合、表明保証で厳しい条件が盛り込まれることが一般的なので、そこに抵触しない範囲で対応しておく必要がでてきます。

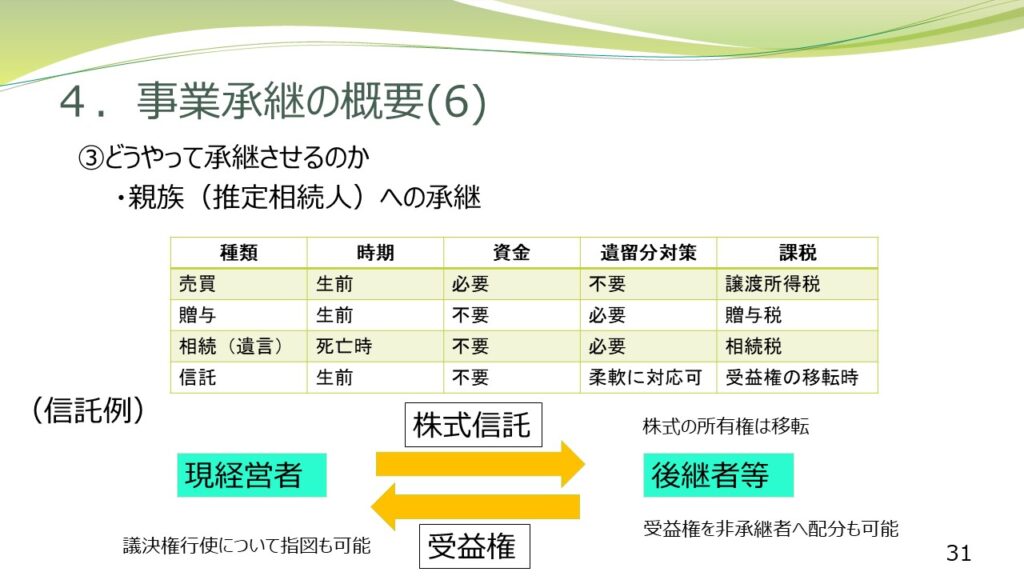

承継の方法ですが、親族への承継としては、売買、贈与、相続、信託といった方法があげられるかと思います。

それぞれ、効力発生の時期、後継者の資金、遺留分対策、課税の相違があります。

このうち、売買による承継が最も法的関係がシンプルで、迅速に行える手続きといえそうです。贈与や相続の場合、遺留分の侵害という問題に留意する必要がります。

一方、信託の利用については、株式の所有権と株式の価値・受益権を分離できるうえ、後継者を順次指定するような、かなり自由な設計が可能である反面、スキームがシンプルとは言えないので、課税条件を含めて十分検討して設計する必要があります。

こちらは第三者への承継を想定したスキームになります。

株式譲渡や増減資では、会社自体はそのままで、株の所有者が変わるだけですので、契約関係や許認可等は、すべてそのまま維持されることになります。のちほど補足しますが、このような承継でもCOC条項と呼ばれるものには注意が必要になります。

事業譲渡では、承継が個別になりますので、契約関係はすべて相手方の同意を得ないと承継できないことになります。雇用関係もいったん解雇され、新会社に雇用されることになります。

会社分割は、新設分割か吸収分割による承継になろうかと思います。節税目的から、対価をいったん新会社の株式で交付してもらい、その株式をスポンサーに売却する方法がとられることが多いと思います。

一部の論点については、のちほど解説します。

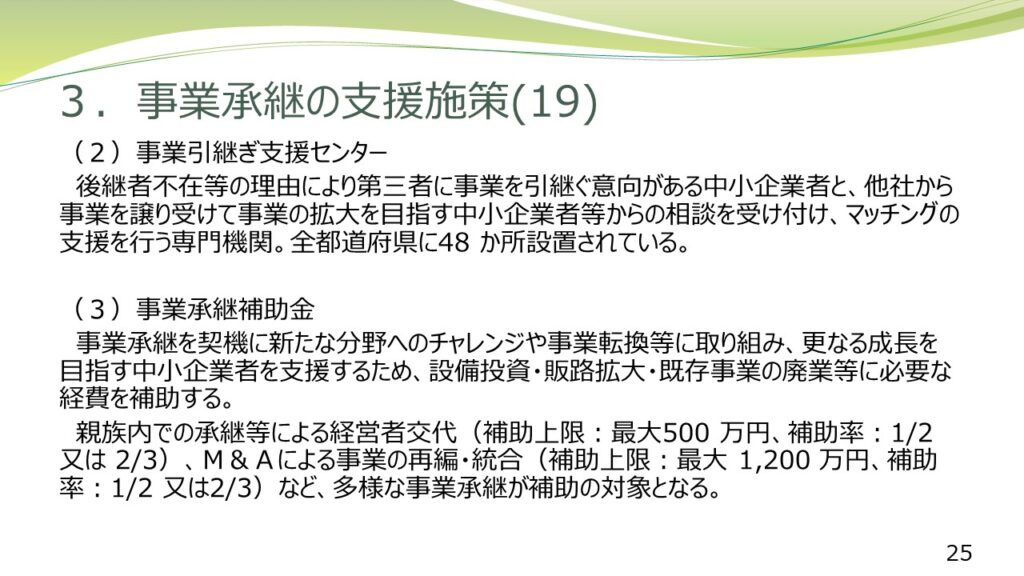

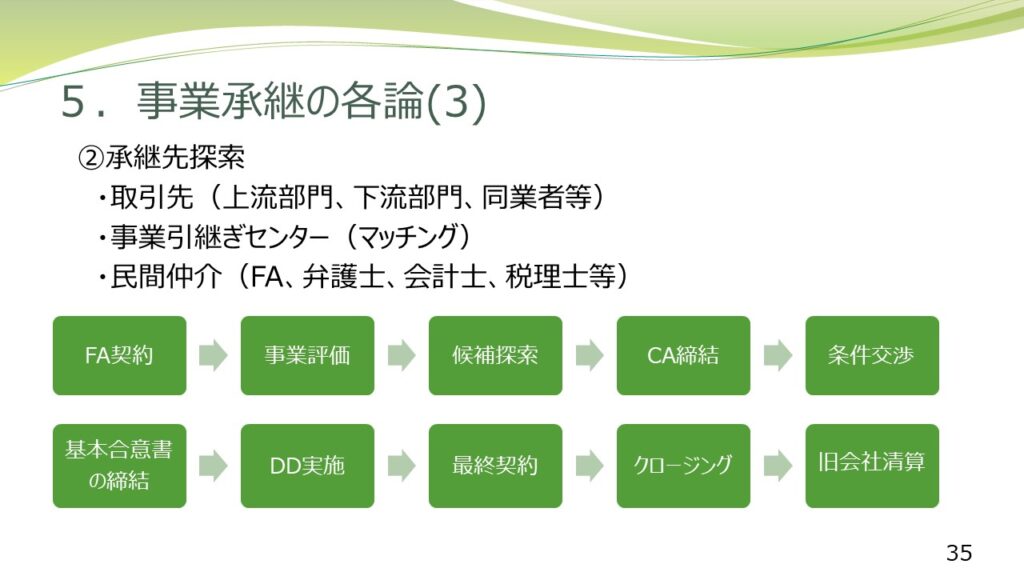

第三者への承継の場合の、一般的な探索方法ですが、経営者からヒアリングして、めぼしい取引先を聞き取り打診する場合や、マッチングの事業引継ぎセンター等の利用、FAを使用するケースも多いかと思います。

手続き的には、FA契約を結んで、簡易DDとして事業性評価を行い企業価値を把握し売価の試算をしたうえで、優先順位をつけたリストで順次ノンネームで代診して、興味を持った相手については秘密保持契約を締結して、より詳細な情報を開示し、条件交渉に入っていき、おおむね譲渡価格にすりあわせができたところで基本合意を結ぶような流れかと思います。複数社が興味を持っている場合には、入札のような形で、期限を決めて条件と価格を提示してもらい、その中で最もいい条件の相手を選択して、基本合意する。買い手側でDDをして、その結果に応じ価格が変動する場合もありますが、そこで条件を詰めて、最終契約に至る。最終契約から、債権者保護手続きや株主総会手続きなど必要になろうかと思いますので、クロージングまではおおむね2か月程度は必要かと思います。事業譲渡や会社分割で、事業をわたしたあとの旧会社は、解散・清算させてきれいに処理をするという流れです。

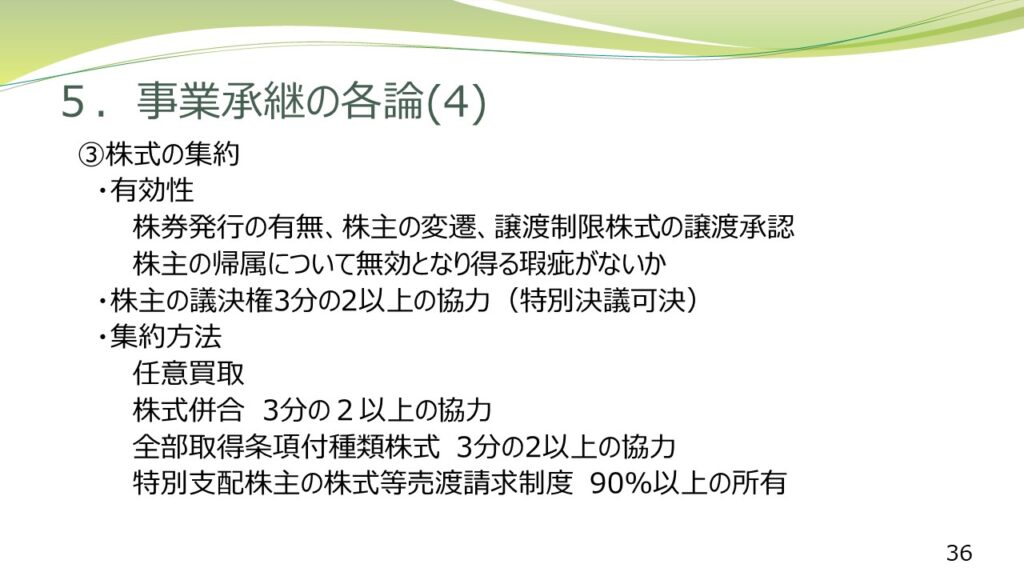

株式会社の承継では、株式の帰属が重要な確認事項となります。株券発行会社であれば、株式の譲渡には株券の交付が必要になりますので、発行済み株式の所在を確認しければなりません。また、通常、譲渡制限付きの株式と思われますので、株主の変遷があるような場合、定款に基づいた譲渡承認がなされているかも問題となります。

組織再編や事業譲渡など、株主の議決権の3分の2以上の確保が必要となりますので、その帰属に瑕疵がないか、また、複数の株主に分散している場合、協力してもらえるのか重要になってきます。

株式が分散している場合の集約方法としては、任意での買取が基本かと思います。

株式併合により、議決権を行使できる株主を減らしていく方法や、全部取得条項付きの種類株式として、強制的に株式を取得する方法については、特別決議が必要なので、そこまでの議決権は確保しておく必要があります。

90%以上の議決権を有する株主については売渡請求により、株式が取得できます。DDでは、株式の帰属はかなりチェックをすることになると思います。

COC・チェンジオブコントロール条項についてですが、株式譲渡や会社分割では、包括型の承継方法なので、原則として、契約関係は相手方の同意を得なくても、そのまま承継されることになります。しかし、契約書の中にCOC条項があると、支配的株主の変更などをトリガーにして、相手方から契約が解除可能になる場合があります。このような条項が含まれており、重要な取引先である場合には、事前に承諾を得ることが必要となります。

DDでもCOC条項は重要な確認事項となります。

次に、会社分割等で、新しい会社を設立した場合、従前の会社の商号も引継ぎ、旧会社は関係のない商号へ変更するということがよくあります。

債権者対応として、債務残高、担保設定の状況、連帯保証の状況などを把握しておく必要があります。

事業承継の場合、少なくともメイン行には事前に相談されることが多いと思います。債務の承継をどうするのか、引継ぎ先が承継してくれるのか、あるいは、旧会社に残して対価で精算するのか、このあたりも引き継ぐ資産の内容、対価の多寡、債権者との調整、新体制でリファイナンス等の借り換えが可能なのか、そのあたりで検討していくことになります。

さらに、事業承継時に旧経営者の連帯保証契約を解除できるのか、後継者の連帯保証が必要なのか、という問題が生じます。

ガイドライン上は、いかのような説明になっていますが、、、やや弱い書きぶりかなと思います。

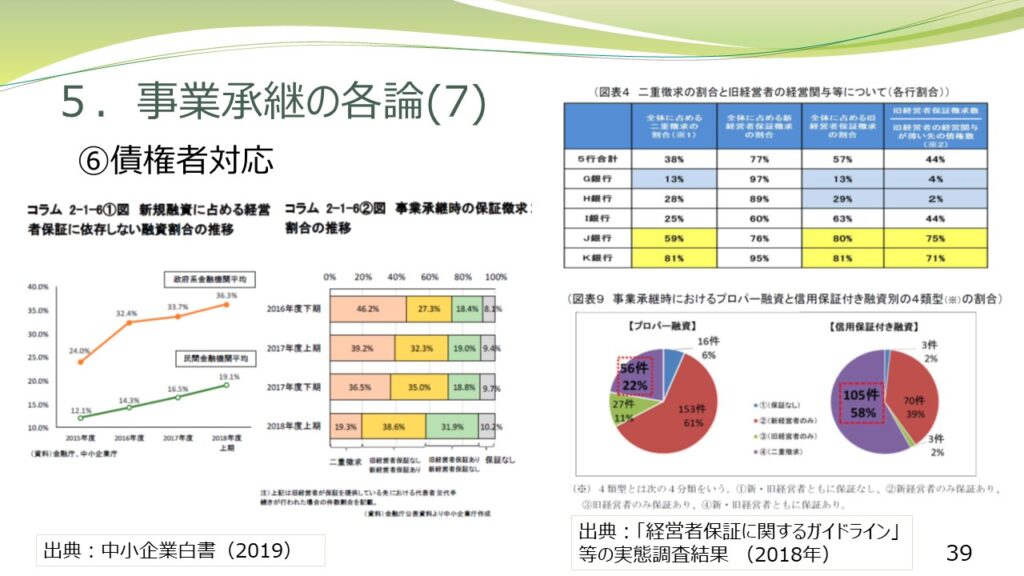

実態は、どうかというところで、新規融資で保証人をつけない融資は増加傾向にありますし、事業承継時の二重徴求も減少傾向にはあるようで、好ましい傾向になっているようです。ただ、わたしの経験上は、支援先が債務超過の会社が多いせいか、世代交代している会社でも二重徴求が多い印象です。

こちらの右上の表は、とある金融機関の保証徴求の割合ですが、金融機関の方針によって、旧経営者が経営に関与しなければおおむね外す方針の金融機関と、関与してなくても8割くらい保証を残す金融機関で大きな差が生じています。

その下の図は、プロパー融資と信用保証付融資の比較で、信用保証がついていると二重徴求の割合が2割から6割へ増加している傾向があるのですが、保証協会さんが保守的ということなのか、逆に言うと回収リスクの高い案件がプロパーではなく、信用保証付融資になっている面もあるということなのかな、という感じです。

さらに、債務超過の会社の場合ですが、第三者機関を利用して、債権カットしたうえで、事業を承継させることも必要になってきます。

こういう場合、メイン行さんも覚悟を決めて、法的整理をさせるよりも事業を継続させること、そのために債権カットもやむを得ないとの決断をしてもらう必要がありますので、最低限、まずはメイン行の協力が不可欠となります。

そういった場合、どういった責任を取ることになるのかというと、経営者責任、これは、旧経営陣はすべて役員をやめてもらうということになります。円滑な事業承継の理由から、スポンサー側から一定期間の経営関与を求められる場合が一般的なので、顧問とか差しさわりのない肩書で新会社に残ってもらうことも多いです。保証人責任は、経営者保証ガイドラインに沿って私財を弁済可能な範囲で支出してもらうことになります。株主責任ですが、原則、債務超過の会社なので株式価値はゼロとして、無償で譲渡してもらうか、旧会社を清算する過程で消滅させる形で、責任を取ってもらうということになります。

さきほども株式の3分の2以上の確保が重要という話をしましたが、債務超過の会社の場合、株式が紙切れになりました、無価値ですよと言いながら、株主総会では協力してもらわなければならないという、株主さんの気持ちをとても逆なでする対応をしないといけなくなりますので、難しい状況に陥る場合もあります。

連帯保証人の残存資産の考え方ですが、事案にもよりますが、けっこう柔軟に対応できる場合があります。

目安としては、破産の場合の自由財産の範囲で99万円と、民事執行法上の1月の標準的生活費目安が33万円なので、これに雇用保険の給付期間で、年齢や勤続年数で変動する月数をかけた合計額となります。

だいたい300~400万円という金額にはなってきます。

華美でない自宅等も残せるとされていますが、具体的に何をもって華美というのか感覚的な評価にならざるを得ないところです。とはいえ、会社の債務で担保に入っている自宅は残せませんので、通常は親族が買取して、家を貸してもらって住み続けるパターンが多いと思います。

華美でない自宅に「等」がついているところの解釈で、このまま破産に至った場合の清算価値と、早期に事業を承継又は廃業させることで得られる経済的な価値との増加した差分を残存資産の許容額として考慮できるので、保証人の残存資産の必要性、例えば、高額医療費、子供の学費、など、2000万円を超えるような資産を残せる事案もありました。ただ、ここも、経済的合理性の世界ではあるものの、金融機関といえども心情的なところもありますので、残存資産については、破産と同等の処理とするよう金融機関から厳しい主張がされる場合もあるのは事実です。

従業員対応として、いつ、何を説明するのか、秘密裏に進められることが多いですので、例えば外部承継であれば最終契約締結の前後になろうかと思います。その際、旧経営者だけでなく、新経営者から今後の方針を説明してもらうことでより円滑にすすめられるものと思います。

基本的には、従前と変わらない雇用形態で事業内容も同様に継続するような説明をして安心してもらう形になるのだろうと思います。

承継の方法によって、包括承継であれば、特段、手当は必要ないように思いますが、そうでなくて例えば事業譲渡ですと、いったん退職して再雇用になりますので、退職金の支払いだったり勤続年数の積算どうするのかといった話もありますし、会社分割ですと労働契約承継法の諸手続きを踏む必要があります。

DDやると、潜在的債務として、未払残業代の額がけっこう多額になる場合があります。支払える余力があれば支払えばよいのですが、あくまで潜在的なので、従業員側が認識しているわけでもありませんし、請求してこなければ、時効でどんどん消えていく性質のものです。かといって明示で放棄いただくわけにもいかず、なんとなく労働契約承継の際の確認書にサインを求める中で、未払残業代とは明示せず、会社との債権債務がない的な清算条項を入れて、どこまで有効かは疑問ありますが、そういうことをする場合もあります。

承継先の企業からよく言及があるのは、事前にキーとなる従業員の情報を開示させて、その従業員が途中退職しないで必ず新会社に雇用されることがクロージング条件とされることもあります。しかし、退職の自由があるわけですから、新会社への就業を強制させるわけにもいきませんので、そのあたりの条件設定でも調整が必要になる場合があります。

許認可などの承継の対応です。

再取得が難しい許認可等の場合は、スキーム自体、株式譲渡や増減資といったものにして、法人の箱は変えない方法を採用することになろうかとおもいます。

承継ができず新規取得が必要な場合には、事前に新会社を設立して、承継までに取得できるよう準備が必要な場合もありますし、新会社としての実態、つまり実際の事業開始はクロージング後に人や設備の承継を受けて稼働するわけですから、そこからでないと申請できないという許認可もあります。例えば、JISやJASといった認証制度は、原則、そのような審査制度になっていると思います。このあたりの実際の経験談はのちほど言及します。

どうしても、承継後でないと申請できないような許認可の場合、承継までの期間にできるだけ在庫を積み増しし、審査期間の1~2か月をその認証済みの在庫でしのぐようなこともやる必要が出てきます。

また、けっこうスルーされる場合も多いかもしれないのですが、国とか県とかの助成を受けて購入した設備などが承継資産に含まれている場合も多いかと思います。

こういった設備を有償処分すると、助成金の返還義務が生じるのが原則です。ただし、無償の譲渡で、助成の趣旨に沿って事業用で継続使用が認められる場合は、許可を受けて承継させることが可能となります。何をもって無償と評価するかは、概念的なところもあるので、そこロ理論的に説明できて、助成機関が決裁に使えるような資料を準備してあげて交渉すると概ね承継の許可をもらえた印象です。

廃業の定義が、ちょっと感覚的に白書で表現されているものここでの表現が異なっているかもしれませんが、私の感覚ですと、廃業には、資産超過で事業を停止するような状態だけでなく、解散・清算してきれいにする、あるいは債務超過で、特別清算や破産で債権債務をすべてきれいにしていくような事業を終わらせる手続きを表現しているように使用することが多いです。

なので、廃業の処理としては、ある資産を換価して債務を弁済して、連帯保証も解除する、残余資産があれば株主に還元して清算をおわらせる、債務超過であれば特別清算や破産手続きで処理をするというものです。

債権放棄に概ね債権者の同意が得られている場合には、破産ではなく特別清算による処理が選択されます。

特別清算には和解型と協定型があり、費用面で和解型が好まれる傾向にあるのですが、債権放棄を伴う処理の場合、銀行としては損金処理を課税当局に不備を指摘されることなく行う必要があります。最近、子会社の債務整理で親会社が個別和解型の特別清算で債権放棄を処理した事案について、損金処理を認めないとする高裁判決がでたことから、金融機関からリスク回避のため、協定型を求めてくる事例がありました。また、某金融機関さんが債権者に含まれている場合、積極的に賛成はしないが反対もしないというような言われ方をすることがあり、この場合も協定型で処理しないといけなくなります。

お気軽にお問い合わせください。06-6484-7803受付時間 9:00-18:00 [ 土・日・祝日除く ]

お問い合わせ 24時間受付